Многие граждане, оформляя кредит, считают, что страховка навязывается банком. У финансовых учреждений свое отношение к этому инструменту снижения рисков. Банки продолжают активно использовать как собственные, так и партнерские программы страховых услуг. При этом учитывая мнение населения, страхуют преимущественно тех заемщиков, которые не обладают достаточными юридическими знаниями. Либо тех, кто, крайне нуждаясь в деньгах, не имеет иного источника кредитования.

Собираясь оформить ссуду, необходимо заранее подготовиться. При этом надо иметь в виду, что банки зачастую представляют условия займа со страховым обеспечением так, что ставка и сумма выплат по процентам кажутся ниже, а срок – короче.

Клиент считает, что оформил выгодный кредит. Хотя если сложить все платежи: основные, процентные, страховые, то итог окажется выше, чем по соглашению с большей ставкой по процентам, но без лишних услуг. Такая уловка потенциального кредитора – маркетинговый прием, приносящий прибыль.

И все-таки, насколько возможно, получив ссуду, законным образом отказаться от страховки?

- Закон о страховом деле в РФ

- Образец заявления

- Когда следует оформить возврат?

- Нюансы «периода охлаждения»

- Способы отказа

- Методы отказа

- Особенности действий по возврату страховой премии

- Отмена страховки после «периода охлаждения»

- Возврат страховой суммы при досрочном гашении ссуды

- В каких случаях можно обойтись своими силами, а когда нужна помощь адвоката?

Закон о страховом деле в РФ

До внесения изменений в законодательство, гражданин, получив деньги в долг на условиях страхования, не мог от этих условий отказаться. На подобные обращения заемщиков банки давали исключительно отрицательный ответ, мотивируя тем, что свою подпись заемщик ставил, приняв решение добровольно и осмысленно.

Решить конфликт можно было только в судебном порядке, и только при предоставлении истцом доказательств о навязывании услуги. Только в исключительных обстоятельствах некоторые организации принимали требование клиента и возвращали ему через несколько суток деньги.

01.06.2016 Центробанк РФ, регулирующий, в том числе и вопросы страхового дела, объявил о возможности возвратить застрахованными лицами полис и получить назад уже уплаченные по нему деньги. Был введен новый термин — «период охлаждения», который означает, что в течение установленного законом времени (14 дней с 01.01.2018), физическое лицо имеет право поменять решение о страховке. Гражданин пишет заявление, страховщик в течение 10 дней возвращает уплаченную премию.

Принимая во внимание необходимость обусловленного законом возврата средств, в целях минимизации собственных рисков кредитно-финансовые организации завышают проценты по ссудам. А также предусматривают в договоре право кредитора на увеличение процентной ставки при отмене заемщиком страхового обслуживания. Подобные условия делают бессмысленным аннулирование договора.

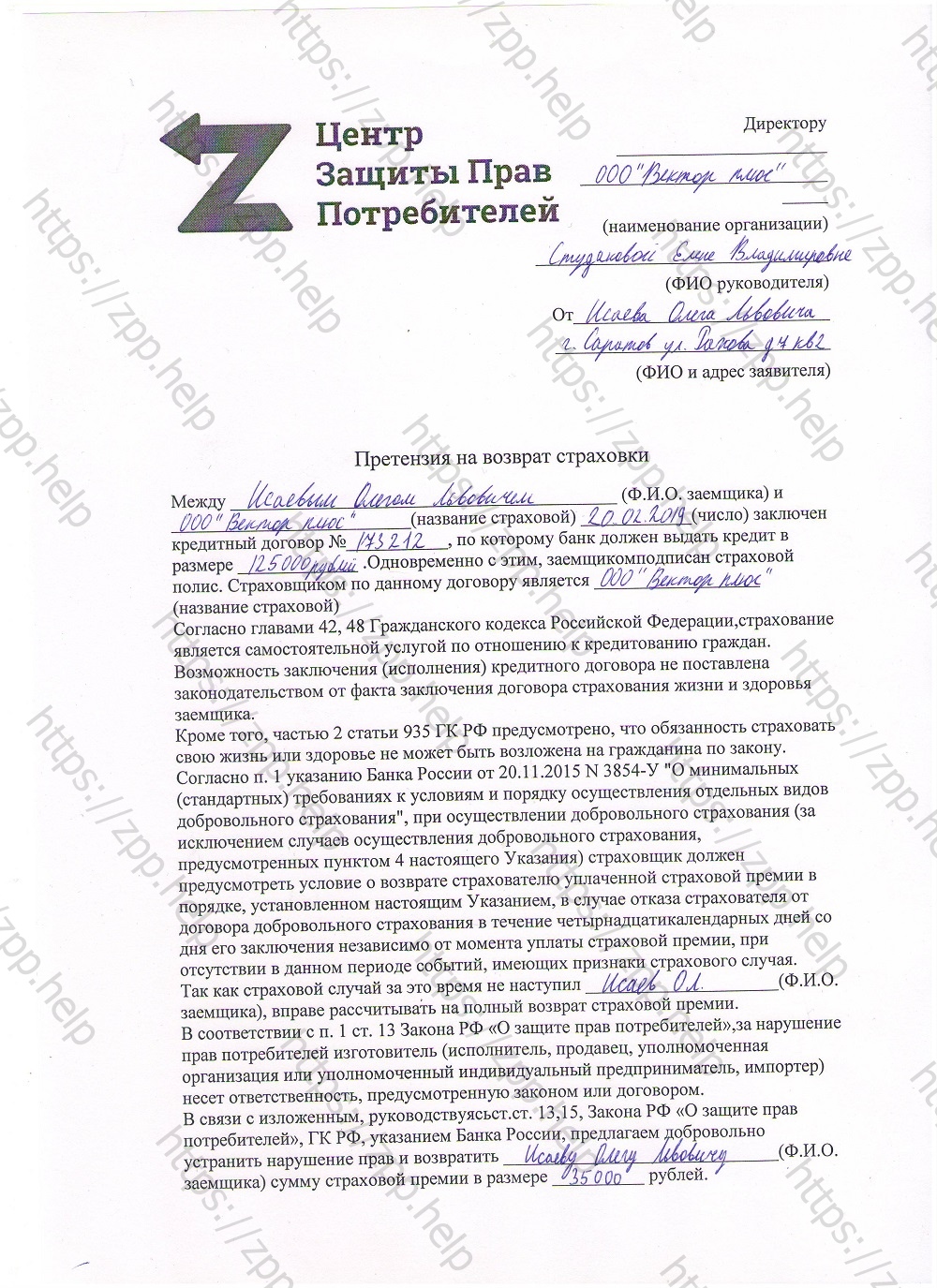

Образец заявления

Оформить отказ от навязанной опции и вернуть себе уже уплаченные денежные средства не только возможно, но и закреплено законодательно. Подать заявление можно, воспользовавшись образцом:

Когда следует оформить возврат?

Кроме добровольного страхования банки предоставляют услуги по обязательному, на которое «период охлаждения» не распространяется. Страхование имущества является обязательным при предоставлении финансовым учреждением:

- ссуды под залог недвижимого имущества;

- ипотечного кредитования;

- автокредитования.

Итак, по добровольным контрактам отмену полиса и возврат внесенных средств можно осуществить, если был получен денежный, товарный или револьверный (овердрафт) кредит, при предоставлении которого оформлено страхование:

- жизни;

- имущества;

- титульное при приобретении имущества;

- на случай сокращения штатов в организации клиента;

- на случай защиты от финансовых потерь.

Не каждый человек, собираясь попросить ссуду, готов бороться за свои права. В конце концов, в предоставлении займа могут просто отказать под благовидным предлогом. Никто не мешает заемщику спросить у банковских служащих, как можно безбоязненно отказаться от ненужной услуги.

Тем более, что такая возможность существует при получении простого потребительского займа, и по прошествии нескольких месяцев своевременного гашения.

Нюансы «периода охлаждения»

Установленный законом срок действителен в отношении двух сторон: гражданина и организации-страховщика и не распространяется на факты заключения соглашений коллективных. Используя эту тонкость, кредитно-финансовые учреждения часто оформляют договор страхования как коллективный, выступая в роли страхователя. При этом отмена такой договоренности и возвращение внесенной премии заемщику оказываются нереализуемыми.

Способы отказа

Среди населения распространено заблуждение об обязательном наличии страховки при получении займа. Но согласно закону, такой вид услуг является исключительно добровольным.

Потенциальным заемщикам финансовые организации предлагают два варианта:

- сравнительно низкая процентная ставка в совокупности со страховкой;

- высокий процент без страхования.

Ведь зачастую разница в процентах оказывается меньше, чем стоимость страхового обслуживания, доходящая порой до третьей части от суммы кредита.

Выбрав первый вариант отношений с банком, гражданин вправе, получив ссуду, отказаться от действий страховщика.

Методы отказа

Отказаться от страхового договора можно, оформив:

- письменное заявление кредитору;

- иск в суд.

Зачастую банки удовлетворяют такие просьбы при своевременном и полном внесении оплаты согласно графику. Приняв положительное решение об отмене полиса, кредитор пересматривает процентную ставку по займу в сторону увеличения в целях компенсации убытков. Делает он это только при наличии соответствующего условия в ссудном договоре. Если такого пункта там нет, заемщик получит отрицательный ответ.

Получив от финансовой организации отрицательный ответ в удовлетворении просьбы, физическое лицо имеет возможность обратиться в судебные органы.

К исковому заявлению следует приложить:

- кредитный договор;

- полис страхования;

- письменный отказ банка-кредитора.

Решающим аргументом для суда может оказаться факт навязывания страхового обслуживания. Чтобы иметь тому подтверждение, желательно вести аудиозаписи, оформляя кредит.

Возможность выиграть дело в суде достаточно велика, если иметь подтверждение некорректных действий банка. Например, если сумму премии включили в плановый платеж, не поставив клиента в известность.

Если же выбор гражданина кредитного соглашения вместе со страховым был добровольным, велика вероятность суд проиграть.

Особенности действий по возврату страховой премии

Отказ клиента в «период охлаждения» от полиса гарантирует по закону возврат внесенной в качестве оплаты суммы в течение десяти дней.

Страховой договор не всегда начинает действовать с момента его заключения. В период, когда действие такого соглашения еще не наступило, внесенная премия подлежит возврату в полном размере. Если на дату поступления просьбы об отмене полиса действие его началось, платеж возвращается за вычетом суммы, приходящейся на время его действия. Это логично, ведь услуга страховщиком была предоставлена.

Отмена страховки после «периода охлаждения»

Не стоит спешить привлекать к разрешению конфликта судебные органы, если установленное законом время пропущено. Целесообразно для начала все же обратиться с просьбой к кредитору. Многие финансово-кредитные организации придерживаются политики лояльности к своим заемщикам и могут принять положительное решение в отношении заявителя, даже если установленный законом срок истек. Так поступают, к примеру:

- Сбербанк;

- ВТБ 24;

- Хоум Кредит.

Возврат страховой суммы при досрочном гашении ссуды

К примеру, при предоставлении кредитного займа на три года размер премии составил 90 000 рублей. И если спустя полтора года долг полностью погашен клиентом, то ему должны вернуть 45 000 рублей.

При этом ссудополучатель заявляет о необходимости вернуть ему часть внесенной суммы во время:

- уведомления банка о досрочном гашении кредита;

- внесения всей оставшейся суммы.

Банк может и переадресовать гражданина к страховщику и рекомендовать именно там оформить заявление об отмене соглашения.

В каких случаях можно обойтись своими силами, а когда нужна помощь адвоката?

Помощь профессионального юриста не потребуется, если о необходимости вернуть страховую премию заявлено в установленный законодательством срок (14 дней).

Квалифицированная правовая помощь может понадобиться при:

- истечении «периода охлаждения»;

- получении отрицательного ответа от банка на обращение об отказе от страхового обслуживания.

Подписывая кредитный договор, впрочем, как и любой другой, следует не пожалеть времени и тщательно изучить все условия. В противном случае велика вероятность дополнительных финансовых затрат и потерь времени.